Notícia

Barômetro QIMA 2023 Q1

2022 em Revista: Não há como desacelerar a montanha-russa do sourcing global

Nos últimos três anos, quase todos os novos barômetros da QIMA destacavam uma nova onda de desafios enfrentados pelas cadeias de suprimentos globais. O ano de 2022 não foi exceção, lançando a crise geopolítica Rússia-Ucrânia com repercussões globais no cenário de sourcing, que ainda luta com obstáculos logísticos e se recupera dos abalos causados pela pandemia da COVID-19. É oficial: as interrupções na cadeia de suprimentos vieram para ficar em um futuro próximo, e os dados do QIMA 2022 mostram que, durante essa tempestade aparentemente interminável, a sorte das principais regiões de compradores e fornecedores está sempre mudando.

A forma como a China lidou com a COVID em 2022 desperdiça o ímpeto de recuperação e prejudica a confiança dos compradores

Ao longo de 2022, as cadeias de suprimentos globais com vínculos com a China foram repetidamente abaladas pelas repercussões da política de "COVID-19 zero" do país. Depois de rígidos bloqueios locais durante a maior parte do ano, o levantamento das restrições no final de 2022 gerou esperanças iniciais de normalização das operações; em vez disso, vários surtos de vírus resultaram em fechamentos de fábricas, pressionaram ainda mais as cadeias de suprimentos já em dificuldades e criaram "escassez impressionante" para as principais marcas durante a temporada de férias.

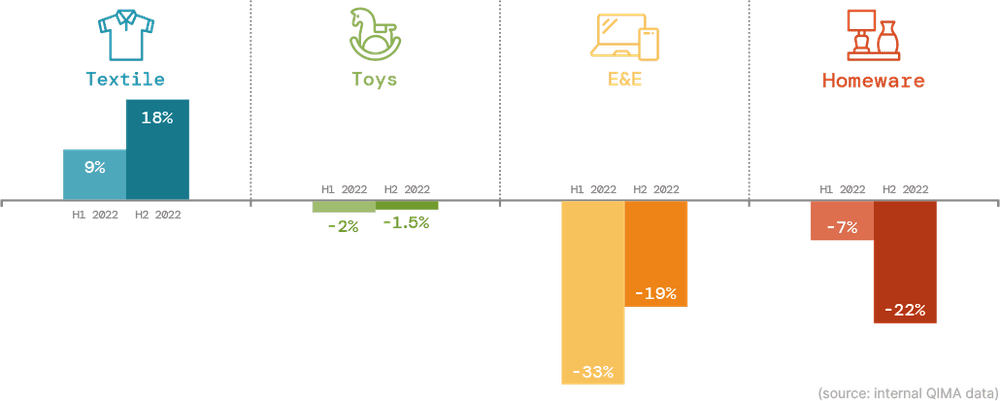

Os analistas sugerem que, após 2022, a confiança dos empresários na China caiu para o ponto mais baixo em quase uma década. Os dados da QIMA confirmam essa tendência no que diz respeito aos compradores ocidentais: a participação relativa da China nos portfólios de sourcing das empresas ocidentais é a mais baixa em cinco anos, com base nos dados agregados da QIMA sobre a demanda de inspeção e auditoria; enquanto isso, a demanda por inspeções e auditorias de marcas sediadas nos EUA e na UE caiu -10% em relação ao ano anterior em 2022 (incluindo uma queda acentuada de -19% em relação ao ano anterior no quarto trimestre). O declínio na demanda afeta várias categorias de produtos, incluindo utilidades domésticas (-19% em relação ao ano anterior de compradores dos EUA e da UE) e brinquedos, tradicionalmente dominados pela China (-15% em relação ao ano anterior).

É interessante notar que os compradores de outras regiões parecem não ter tanta pressa em se desvincular da China, com a demanda de inspeção e auditoria de marcas da América Latina e da Ásia em 2022 crescendo +10% e +23%, respectivamente.

Então, onde isso deixa a China em 2023? Embora seja provável que as marcas sediadas nos EUA e na UE continuem reduzindo sua exposição ao sourcing da China, transferindo volumes para seus concorrentes regionais e alternativas de nearshoring, as cadeias de suprimentos globais permanecem fortemente entrelaçadas com o gigante da manufatura, e a China provavelmente manterá seu status de "a fábrica do mundo" nos próximos anos.

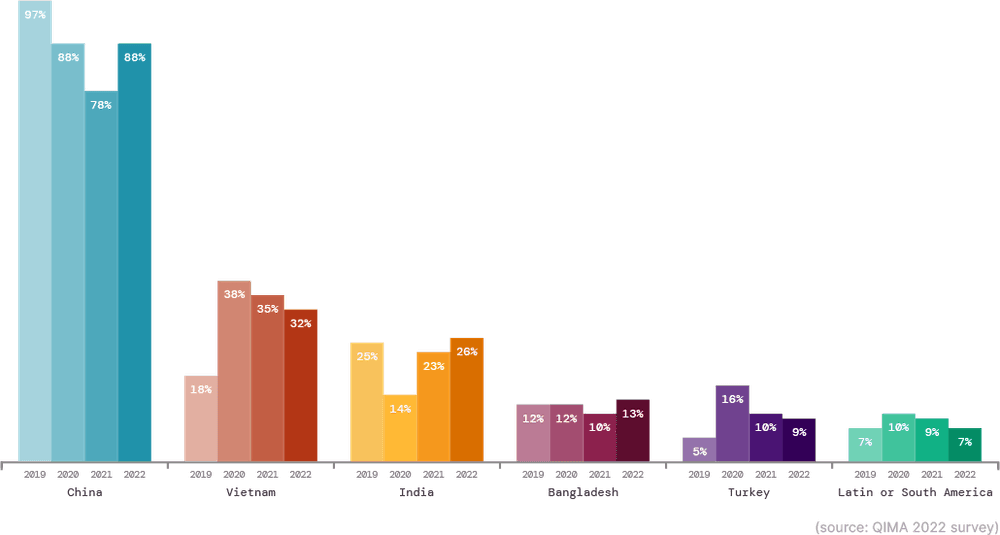

Fig. C1. Principais mercados de fornecimento dos compradores dos EUA e da UE por participação (fonte: dados internos da QIMA)

Fig. C2. Dinâmica de crescimento anual da inspeção e auditoria na China em 2021-2022: setores selecionados, demanda de compradores globais (fonte: dados internos da QIMA)

O Sudeste Asiático registra forte demanda em 2022, com o Vietnã na liderança

O Vietnã é possivelmente a melhor ilustração da volatilidade exacerbada nas cadeias de suprimentos globais nos últimos dois anos: há um ano, o país estava vendo sua recuperação pós-pandemia prejudicada pela escassez de pessoal e apresentando volumes lentos de inspeção e auditoria, com queda de -23% no 4º trimestre de 21 em comparação com o 4º trimestre de 20. Um ano depois, o sourcing do Vietnã teve um retorno realmente impressionante a partir do 3º trimestre de 2022, terminando 2022 com um crescimento de +21,5% em relação ao ano anterior na demanda de inspeção e auditoria entre compradores globais e ocidentais. O influxo de novos negócios no Vietnã foi particularmente pronunciado no terceiro trimestre, coincidindo com uma das muitas ondas de lockdowns na China. A capacidade de atrair grandes quantidades de pedidos de empresas que desejavam reduzir sua dependência da China em 2022 teve um papel importante no fato de o Vietnã ter concluído o ano como a economia de melhor desempenho na Ásia.

Entre os entrevistados da pesquisa da QIMA, um terço indicou o Vietnã como um dos seus TOP3 parceiros de fornecimento em 2022; entre aqueles que diversificaram suas cadeias de suprimentos em 2022, mais de um quarto optou por incluir mais fornecimento do Vietnã em sua geografia de compras.

Os fabricantes de outras regiões do Sudeste Asiático também continuam ansiosos para aproveitar as oportunidades de empresas que estão transferindo suas compras para fora da China: Os dados da QIMA para 2022 mostram uma expansão de dois dígitos na demanda por inspeções e auditorias na Malásia, Tailândia, Camboja e Filipinas.

Fig. V1. Regiões de fornecimento nomeadas entre as TOP3 pelas empresas dos EUA+UE (excluindo a região de origem) (fonte: pesquisa QIMA 2022)

O apetite pelo Nearshoring continua crescendo, e as marcas americanas estão acelerando o ritmo

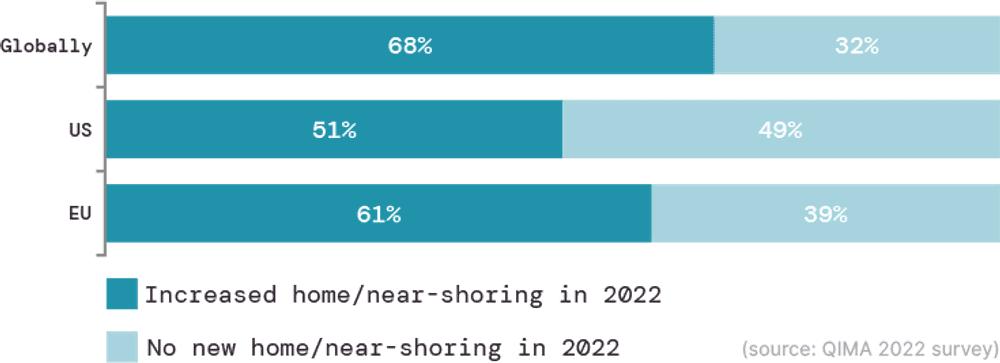

Durante 2022, as marcas e os varejistas com cadeias de suprimentos globais consideraram cada vez mais o nearshoring como um componente importante da diversificação da cadeia de suprimentos, mesmo que os volumes comprados perto de casa ainda estejam firmemente atrás das compras no exterior. Mais da metade dos entrevistados da pesquisa de 2022 da QIMA, sediada nos EUA e na UE, relatou ter comprado mais de sua região de origem em 2022, e 43% pretendem manter o nearshoring entre suas principais estratégias de sourcing para 2023 e anos seguintes.

Embora historicamente atrás de suas contrapartes da UE em relação ao nearshoring, as marcas dos EUA estão cada vez mais lançando suas redes perto de casa em 2022, mostram os dados da QIMA. O México é um destino tradicional para o nearshoring dos EUA, mas outros países da América Latina não ficam muito atrás: As inspeções e auditorias dos compradores norte-americanos na Guatemala e na Nicarágua aumentaram em +23% em relação ao ano anterior e 18% em relação ao ano anterior, respectivamente, em 2022.

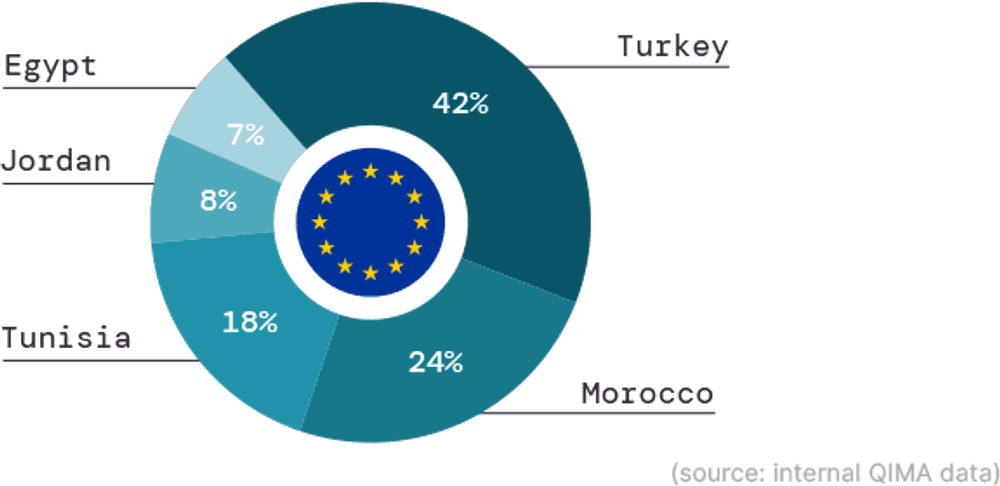

Enquanto isso, entre os compradores baseados na UE, o apetite por nearshoring continua mais alto do que nunca, com um crescimento de dois dígitos na demanda por inspeção e auditoria em vários centros de sourcing no Mediterrâneo, incluindo Turquia (+36% em relação ao ano anterior), Jordânia (+28% em relação ao ano anterior), Marrocos (+19%) e Egito (+12%). Combinando a proximidade geográfica dos mercados consumidores da Europa com custos relativamente baixos de mão de obra e energia, essa região continua sendo muito valiosa para os compradores da UE, conforme demonstrado pelo fato de que a participação combinada da região do Mediterrâneo no sourcing da UE foi maior do que a de Bangladesh, Índia ou Vietnã.

Fig. N1. Tendências de nearshoring conforme relatadas por marcas e varejistas em 2022 (fonte: pesquisa QIMA 2022)

Fig. N2. Principais mercados de sourcing da UE no Mediterrâneo, 2022 (fonte: dados internos da QIMA)

A Índia mantém seu apelo como um parceiro valioso para os esforços de diversificação do Ocidente

Tendo sido um dos maiores beneficiários da iniciativa global de diversificar as cadeias de suprimentos em 2021, a Índia permaneceu em uma sequência de vitórias na metade do ano, antes de desacelerar no segundo semestre de 2022. Após vários trimestres consecutivos de crescimento explosivo, os dados da QIMA mostram que a demanda por inspeções e auditorias na Índia se estabilizou em +8,5% em relação ao ano anterior no final de 2022 (+5% em relação ao ano anterior para marcas baseadas nos EUA e na UE). Embora ainda seja uma taxa de crescimento saudável (alinhada com o Sul da Ásia como um todo, com +8% ao ano, e ligeiramente atrás de Bangladesh, com +12% ao ano), esse ritmo de expansão mais lento está muito longe do crescimento anual de dois dígitos observado no final de 2022 e início de 2021, sendo outro exemplo da alta volatilidade do sourcing atual.

Dito isso, é provável que a importância da Índia na busca das marcas ocidentais para diversificar as cadeias de suprimentos continue crescendo, devido ao esforço contínuo do país para ampliar seus horizontes além do foco tradicional da região em têxteis. De fato, gigantes do setor eletrônico, incluindo a Apple e o Google, estão explorando oportunidades de fornecimento na Índia: segundo algumas estimativas, 5% da produção do iPhone 14 deverá ser transferida para o país até o início de 2023, e as políticas governamentais mais recentes visam incentivar a Apple a incluir a Índia também em suas cadeias de valor do iPhone e do MacBook.

Fig. I1. Empresas dos EUA e da UE que indicaram a Índia como seu parceiro TOP3 de sourcing em 2022 - por setor (fonte: pesquisa QIMA 2022)

Apesar das contínuas interrupções, as empresas não podem se dar ao luxo de arrastar os pés na devida diligência em direitos humanos

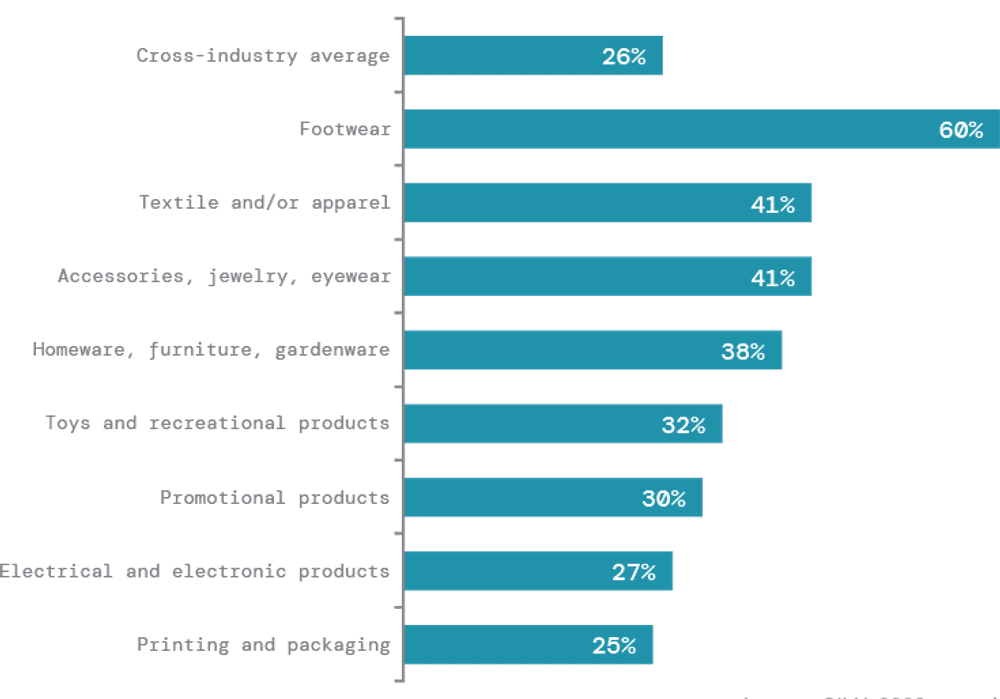

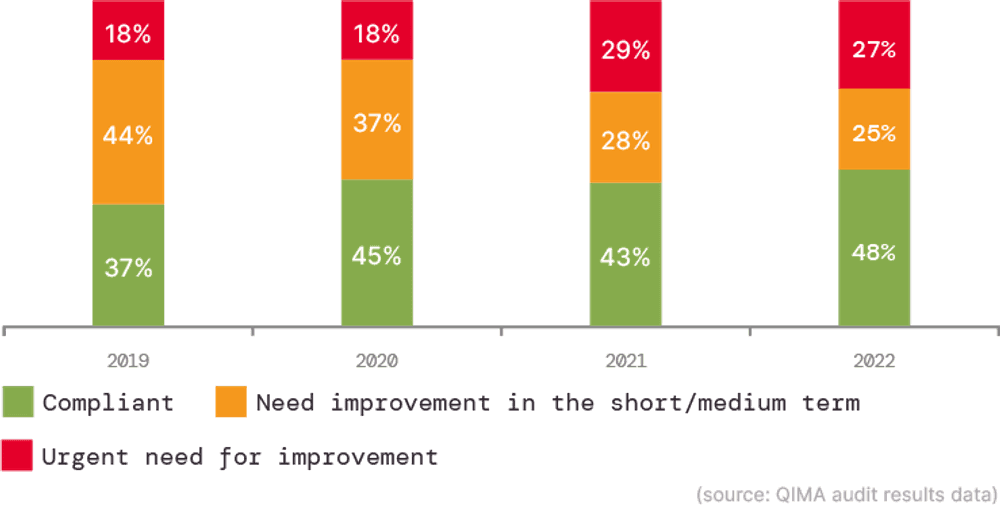

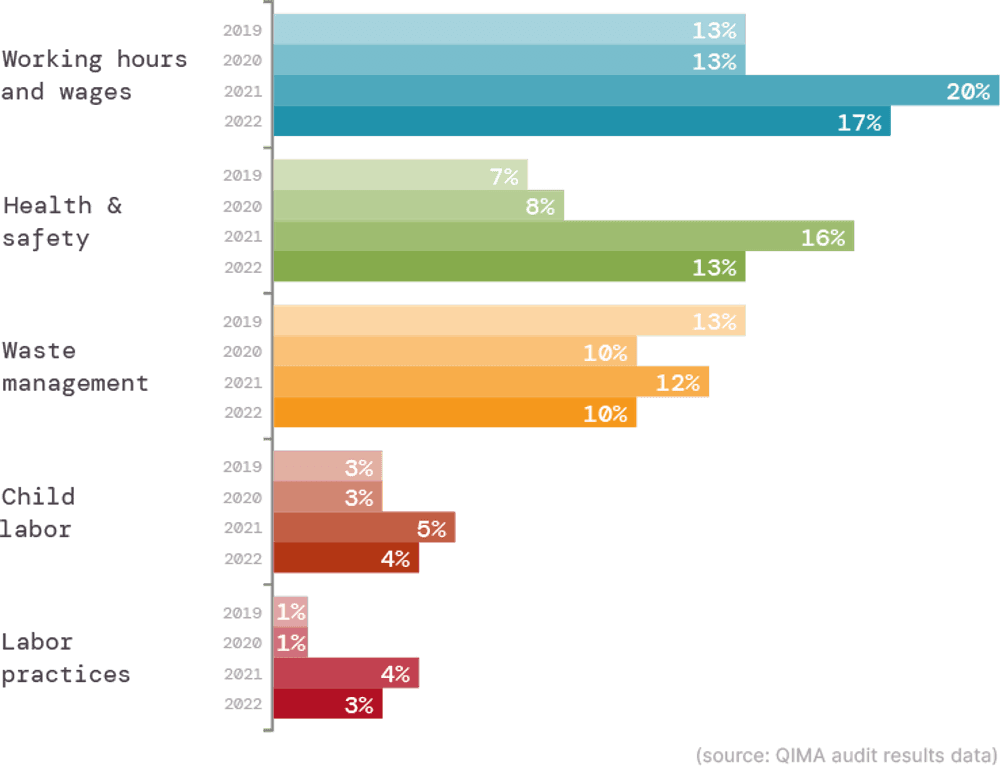

Os dados sobre a conformidade ética das fábricas coletados pelos auditores da QIMA durante 2022 mostram um leve aumento nas pontuações éticas das fábricas em comparação com as médias de 2021, mas ainda é cedo para dizer se essa mudança representa uma melhoria sustentada. No geral, a frequência de violações críticas em quatro dos cinco aspectos principais avaliados pelos auditores da QIMA, incluindo Saúde e Segurança e Horas de Trabalho e Salários, permanece acima dos níveis pré-pandêmicos, e mais da metade de todas as fábricas auditadas precisam de melhorias a médio (25%) e imediato (27%) prazo.

Historicamente, a conformidade ética tende a ficar em último lugar na lista de prioridades das empresas em tempos de crise, pois tanto os compradores quanto os fornecedores são forçados a priorizar as preocupações com os custos e a operar em modo de sobrevivência. No entanto, como a atual era de interrupção da cadeia de suprimentos está se configurando como um novo normal, e não como uma tempestade passageira, as empresas terão que encontrar uma maneira de colocar a conformidade ambiental e com os direitos humanos em um lugar mais alto em sua agenda. As empresas que atendem ao mercado da UE, em particular, não podem se dar ao luxo de atrasar essa questão, já que a Diretiva de Due Diligence de Sustentabilidade Corporativa da UE foi adotada no final de 2022 e a Lei de Due Diligence da Cadeia de Suprimentos da Alemanha entrou em vigor em janeiro deste ano.

Fig. E1. Evolução das classificações das fábricas atribuídas pelos auditores éticos da QIMA, 2019-2022 (fonte: dados de resultados de auditoria da QIMA)

Fig. E2. Porcentagem de fábricas com não conformidades críticas por categoria, 2019-2022 (fonte: dados de resultados de auditoria da QIMA)

Perspectivas para 2023: As cadeias de suprimentos devem equilibrar a diversificação com parcerias estratégicas de fornecimento

Tanto quanto, ou até mais do que nos anos anteriores, 2022 destacou a volatilidade do cenário de sourcing global, mostrando que mesmo os participantes mais fortes não estão imunes à montanha-russa impulsionada pelas crescentes interrupções da pandemia, geopolítica, legislação e mudanças climáticas. A China estará sob escrutínio especial, pois é difícil prever o impacto da súbita suspensão da restrição da COVID-19. Para ter sucesso nesse novo normal, as empresas devem se concentrar na resiliência da cadeia de suprimentos, alcançando o equilíbrio certo entre a flexibilidade da diversificação e a confiabilidade das parcerias estratégicas com fornecedores.

Contato com a imprensa

E-mail: press@qima.com